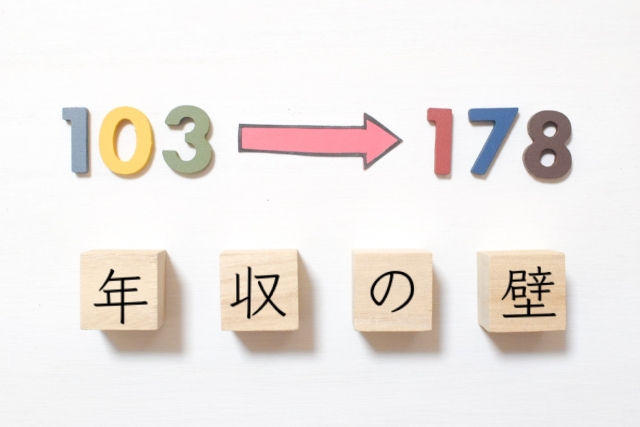

所得税に関わる「103万円の壁」が「178万円の壁」に変更される可能性が出てきました。

178万円に変更になると、基礎控除額が48万円から最大123万円に引き上げられる可能性があります。

基礎控除は個人事業主にも関係があり、引き上げられることで所得税の負担が軽減されるかもしれません。

本記事では、178万円の壁が一人親方などの個人事業主に与える影響、メリットとデメリット、そして効果的な節税対策について詳しく解説します。

Contents

178万円の壁とは?個人事業主が知っておくべき基礎知識

国民民主党が提案している所得税制度の改正案が、178万円の壁です。

これは、現在の所得税の課税基準である103万円が178万円に変更になる可能性があることを示しています。

変更された場合、年収178万円までは所得税がかからないということになります。

なぜ103万円から178万円に引き上げられるかというと、103万円の壁ができた1995年から2024年までで、最低賃金は1.73倍高くなっているためです。

この最低賃金の上昇に合わせて、103万円の約1.7倍である178万円に設定されています。

課税基準は、基礎控除と給与所得控除の合計額で、103万円の壁では「基礎控除48万円+給与所得控除55万円」となります。

178万円の壁では103万円の壁と比べて75万円の控除が上乗せされますが、どちらの控除がいくら増えるのかは明らかになっていません。

基礎控除のみが上がる場合は「基礎控除123万円+給与所得控除55万円」となります。

現行の年収の壁

178万の壁以外にも、さまざまな年収の壁が存在します。

個人事業主に関係するため、把握しておきましょう。

| 年収 | 内容 | |

| 税金 | 100万円 | 住民税が課税される |

| 103万円 | 所得税が課税される | |

| 150万円 | 配偶者特別控除額が減り始める | |

| 201万円 | 配偶者特別控除額が0になる | |

| 社会保険 | 106万円 | 該当する企業に勤務している方は会社の社会保険に加入する |

| 130万円 | 配偶者の扶養から外れて、自分で社会保険に加入する |

178万円の壁は個人事業主にどう関係する?

個人事業主は、以下4種類の税金を納めなければいけません。

- 住民税

- 所得税

- 個人事業税

- 消費税

178万の壁は所得税に関するものなので、個人事業主にも関係してきます。

家族構成や状況によって異なるため、それぞれのケースでどう関係するのか解説します。

自身の所得税が少なくなる可能性がある

178万円の壁に変更されると、個人事業主の所得税が少なくなる可能性があります。

個人事業主の場合、課税基準で関係あるのは基礎控除が上がった場合です。

103万円の壁では48万円を超えると所得税がかかっていましたが、178万円の壁で基礎控除が上がれば所得税の負担が軽減されます。

たとえば、年間の「売上-経費-その他の控除」が150万円で、基礎控除が48万円と123万円の場合の所得税を比べてみましょう。

所得税の税率は「1000円から194万9,000円まで」で5%です。

- 基礎控除が48万円:(150万円-48万円)×5%=5万1,000円

- 基礎控除が123万円:(150万円-123万円)×5%=1万3,500円

このように178万円の壁で基礎控除が増えた場合、所得税の負担が軽減し手取り額アップが期待できます。

家族がアルバイト・パートをしている個人事業主

家族がアルバイト・パートをしている場合、178万円の壁になることで、家族それぞれの手取り額が増える可能性があります。

これまでは配偶者や子どもがアルバイト・パートをしている場合、所得税がかからないよう103万円以内に調整していたケースもあるでしょう。

178万円に引き上げられると、103万円を超えても給料から引かれるお金が少なくなるため、家庭全体で収入が増える可能性があります。

ただし、配偶者控除などほかの制度も調整されない場合、家族の収入が増えることで個人事業主本人の税負担が増える場合もあります。

従業員を雇用している個人事業主の場合

一人親方は個人で仕事を請け負いますが、個人事業主には従業員雇用の制限はありません。

従業員を雇用している個人事業主にも、178万円の壁は間接的に関係があり、以下のような影響があります。

- 労働者を確保しやすくなる

- 人件費が増える可能性がある

- 事務手続きの変更が必要になる

従業員を雇用している個人事業主は、178万の壁への変更が事業にどのような影響があるかを理解し、必要に応じて事業計画や雇用戦略を見直しましょう。

個人事業主目線での178万円の壁のメリット2選

178万円の壁になることで個人事業主が得られるメリットは2つあります。

それぞれのメリットを詳しく解説します。

収入が増える可能性がある

178万円の壁で基礎控除が48万円から123万円に引き上げられると、個人事業主の所得税負担が軽減され、収入が増える可能性があります。

個人事業主の事業所得が300万円だった場合の所得税の差をみてみましょう。

ここでは、ほかの控除は考えず計算します。

| 103万円の壁 | 178万円の壁 | |

| 課税所得 | 300万円-基礎控除48万円

=課税所得252万円 |

300万円-基礎控除123万円

=課税所得177万円 |

| 税率 | 10% | 10% |

| 控除額 | 9万7,500円 | 9万7,500円 |

| 所得税 | 252万円×0.1-9万7,500円

=15万4,500円 |

177万円×0.1-9万7,500円

=7万9,500円 |

178万円の壁になると、所得税が7万5,000円少なくなります。

所得税が少なくなるとその分手取り額が増えるため、収入アップが見込めるでしょう。

人材確保がしやすくなる

178万円の壁になると、103万円や150万円の壁を気にせず働けるようになるため、パート・アルバイトの働き方の自由度が高まります。

そのため、人を雇っている個人事業主は人材確保がしやすくなる可能性があります。

人手不足が解消されると、サービスの質向上が期待でき、事業への信頼が高まるでしょう。

加えて、人手不足が解消され事業に余裕が生まれると、新たな事業に取り組めるようになり事業拡大のチャンスにも恵まれます。

人手不足に悩む個人事業主には、嬉しいメリットになるでしょう。

個人事業主目線での178万円の壁のデメリット3選

178万円の壁にはデメリットもあります。

ここでは、3つのデメリットを解説します。

パートで働いている家族が社会保険料を支払う可能性も

所得税の課税基準が178万円に変わったとしても、社会保険料の適用基準は変更されないため、パートで働いている家族が社会保険料を支払う可能性があります。

社会保険料の加入基準は106万円と130万円の2つあり、130万円を超えると必ず社会保険へ加入しなければいけません。

以下の条件に当てはまる場合は、社会保険への加入が必要です。

- 従業員が51人以上の職場で働いている

- 月8.8万円以上の収入がある

- 週に20時間以上勤務している

- 2ヶ月以上継続して働く予定である

- 学生ではない

個人事業主の家族が社会保険に加入した場合、厚生年金保険料の負担が増えます。

178万円まで働けたとしても社会保険料の負担が大きくなると、結果的に手取りが減ってしまうかもしれません。

しかし、社会保険に加入することで、出産手当金などの手当を受けられたり、将来の年金が増えたりなどのメリットがあります。

また、社会保険料は基本的に会社との折半になるため、負担が大きくならない場合もあるでしょう。

関連する制度との調整が必要となる

こちらも家族がパートで働いているケースですが、178万の壁に変更されても、配偶者控除や配偶者特別控除は変更されない可能性があります。

そのため、178万という額だけ注目して働くと、ほかの制度で引かれる額が多くなり手取り額が減る場合もあります。

ほかの関連する制度も理解して、どうやって働くのがよいのかを考えて働きましょう。

人件費が増加する

従業員を雇用している個人事業主の場合、パートやアルバイト従業員の就労時間が増加することで、人件費が増加する可能性があります。

人材の確保は、サービスの質向上や事業拡大につながるなどのメリットがありますが、雇用しすぎると収支のバランスが崩れてしまうかもしれません。

そのため、労働時間の管理は適切に行うことが重要です。

178万円の壁になっても税金で損をしない!個人事業主が知るべき3つの節税対策

税金で損をしないために、個人事業主は節税対策を知っておいた方がよいでしょう。

ここでは、知っておくべき3つの節税対策を解説します。

経費を正しく計上する

節税するためには、経費を正しく計上しましょう。

個人事業主の所得税は、以下のように算出されます。

- 売上-必要経費-所得控除=課税所得

- 課税所得×税率=所得税

この式から分かるように、所得税は課税所得が高いと高くなります。

課税所得を少しでも減らすためには、必要経費や所得控除をもれなく計上することが重要です。

経費として認められるのは、交通費や接待交通費、通信費などが挙げられます。

また、経営セーフティ共済(取引先の倒産などに備えて借入ができる共済制度)も経費に計上できます。

確定申告のときにまとめて調べるのは大変なので、経費が発生する度にメモするまたは月に1度まとめる日を作るなどして、定期的に経費を計上するようにしましょう。

青色申告で確定申告をする

個人事業主の確定申告には、青色申告と白色申告があります。

節税対策をしたい場合は、青色申告がおすすめです。

青色申告は、青色申告特別控除があり、条件を満たすと最大65万円の控除が受けられるため、節税につながります。

ただし、青色申告は白色申告に比べて帳簿付けなどに手間がかかります。

節税より手間をかけないことを優先する方は白色申告でも問題ないが、節税を優先したい方は青色申告で確定申告をしましょう。

各種控除を活用する

控除制度を活用するのも、節税対策の1つです。

控除制度には、以下のようなものがあります。

- 小規模企業共済(退職・廃業時の生活資金のために積み立てができる退職金制度)

- ふるさと納税(自治体に寄付すると住民税や所得税の控除が受けられる制度)

- iDeCo(投資信託などで掛け金を運用する年金制度)

- 医療費控除

- 生命保険控除 など

年収や環境によって活用できる控除は異なるため、自分が活用できる控除を調べて活用してみましょう。

まとめ

178万円の壁に変更された場合、一人親方などの個人事業主にさまざまな影響を及ぼす可能性があります。

所得税負担の軽減や人材確保の容易さなどのメリットがある一方で、社会保険料の問題や関連制度との調整の必要性、人件費の増加といったデメリットも存在します。

重要なのは、この変更を単純に捉えるのではなく、総合的な視点で自身の事業に与える影響を慎重に分析することです。

経費の正確な計上、青色申告の活用、各種控除の活用などをして、節税対策をしていきましょう。